Татарстан апробирует мусульманские финансовые продукты

Разворот политики в России с Запада на Восток сказался и на финансовой сфере. Лишившись доступа к дешёвым кредитам европейских банков, государство обратило взор на исламские финансы. В Госдуму внесён законопроект об организациях партнёрского финансирования, позволяющий с 1 февраля 2023 года провести соответствующий эксперимент сроком на два года в четырёх республиках – Татарстане, Башкортостане, Чечне и Дагестане. Однако, как оказалось, в Казани уже целый ряд компаний успешно и давно работает в этом направлении. Что же это такое – исламские финансы, которые ещё называют «партнёрскими»?

ОРИЕНТАЦИЯ – ВОСТОК

Попытки внедрения принципов исламского финансирования в российскую экономику предпринимаются уже лет десять, однако Центробанк РФ ранее не горел желанием дать им «зелёный свет». Но геополитическая ситуация изменилась, и такой вид инвестирования решено было обкатать в виде эксперимента в четырёх республиках, где традиционно высока доля мусульманского населения. Более того, при этом предполагается освобождение ряда операций, которые проводят организации партнёрского финансирования, от налогов на добавленную стоимость и на прибыль.

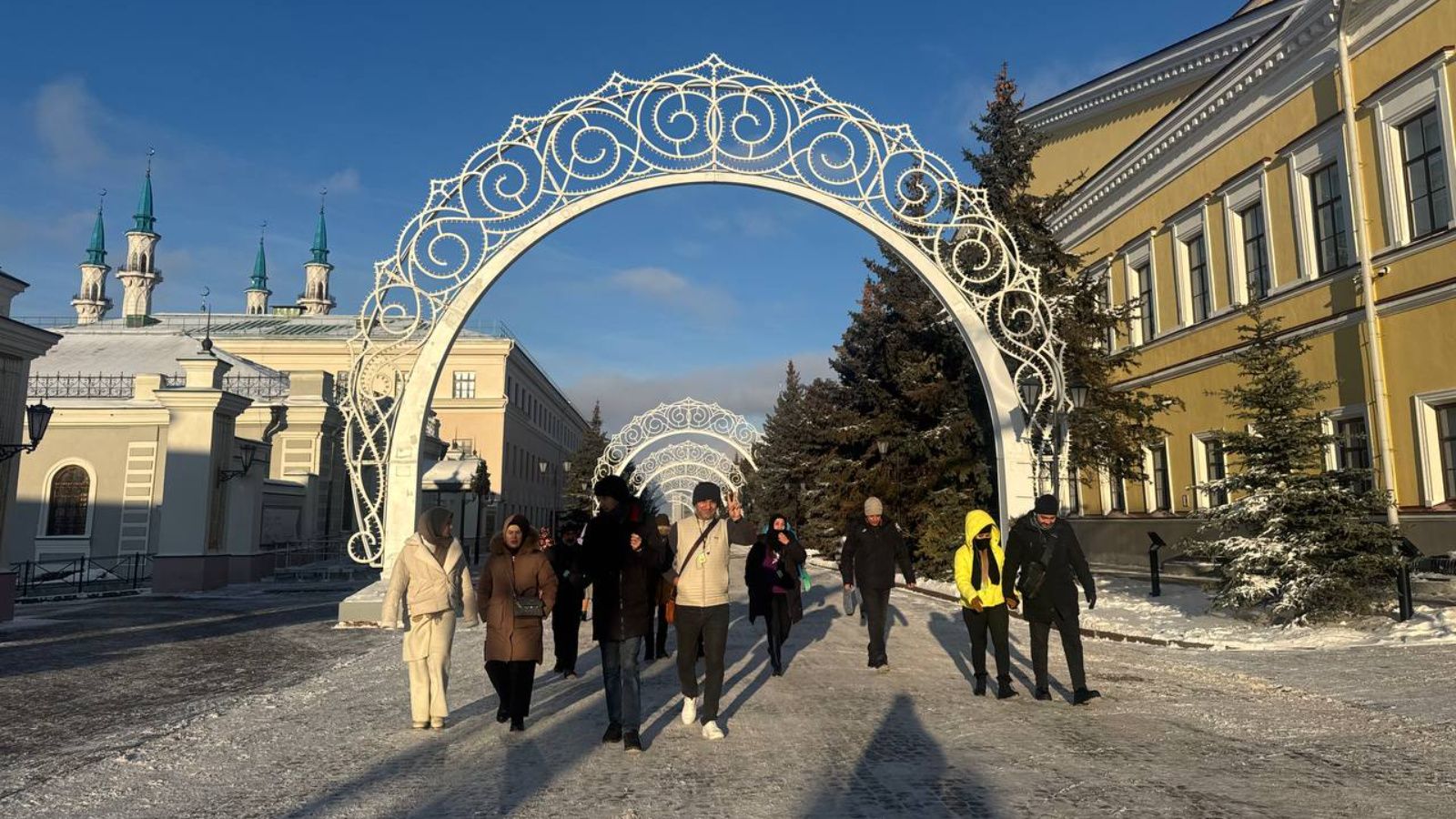

«Если эта пилотная история окажется успешной, что вероятнее всего, то этот опыт можно будет распространить на всю страну», – заявила руководитель Агентства инвестиционного развития РТ (АИР) Талия Минуллина на круглом столе, посвящённом исламским финансам (на снимке).

Несмотря на отсутствие федерального законодательства, Татарстан разработал свою дорожную карту – «Халяль lifestyle» – по ведению бизнеса по канонам ислама. Кабинет Министров РТ принял нормативные документы по развитию исламского финансирования, действует площадка «Россия – Исламский мир: KazanSummit», которой придан федеральный статус наряду с Петербургским и Дальневосточным экономическими форумами.

Важно, что некоторые исламские продукты доступны россиянам уже сейчас. Причём воспользоваться этими инструментами могут не только мусульмане, но и все желающие.

В Татарстане исламский банкинг развит на достаточно хорошем уровне, на рынке есть немало компаний, оказывающих такие услуги, но о них мало кто знает, посетовала глава АИР.

ПО ЗАКОНАМ ШАРИАТА

Исламская экономика – это альтернатива западной экономике ссудного процента. То есть сами деньги не могут быть здесь предметом торговли, нельзя получать проценты или вознаграждение за предоставление займа или кредита.

Руководитель отдела дагвата Духовного управления мусульман РТ Ахмад Абу Яхья пояснил, почему мусульманам нужны особые финансовые продукты и их не устраивают те, которые на сегодняшний день предлагаются банками и инвестиционными компаниями. Ответ лежит в области мировоззрения.

«Для верующего мусульманина вся Вселенная создана и управляется единственным Создателем, который сотворил человека и установил для него законы. Эти законы охватывают не только обрядовую практику – намазы, посещение мечетей, имянаречение, никах, но и все стороны жизни человека, в том числе семейные и имущественные отношения, судебные и иные вопросы. Это законодательная система, которая дана самим Создателем, мы называем её «шариат», – рассказал Ахмад Абу Яхья.

Исламское право, по словам спикера, не вступает в глобальное противоречие с законами светского государства. Основополагающие принципы для мусульманина – понятия «халяль» и «харам». «Халяль» – это то, что дозволено не только в еде, но и в жизни; «харам» – то, что запрещено. Нарушение норм шариата воспринимается мусульманином как грех и осуждается. Исключение составляют крайние случаи, когда речь идёт о жизни и смерти. Так, если человеку крайне необходимы деньги и больше взять их неоткуда, то он может пойти в банк и оформить кредит.

Несмотря на отсутствие федерального законодательства, Татарстан разработал свою дорожную карту – «Халяль lifestyle» – по ведению бизнеса по канонам ислама. Кабинет Министров РТ принял нормативные документы по развитию исламского финансирования, действует площадка «Россия – Исламский мир: KazanSummit», которой придан федеральный статус наряду с Петербургским и Дальневосточным экономическими форумами

Ещё один важный для мусульманина принцип – отношение к финансам и имуществу. В светской юриспруденции имущество – это то, чем человек, организация, государство владеют, с точки зрения шариата – это то, чем Всевышний разрешил владеть и использовать. В исламе не считаются имуществом и не могут быть предметом купли-продажи деньги, ценные бумаги, нематериальные финансовые продукты (фьючерсы, форвардные сделки). Нельзя вкладывать средства в «порочные» виды деятельности, например, в игорный бизнес, производство алкоголя или табака, нехаляльного мяса, индустрию развлечений для взрослых, торговлю оружием и другие.

В исламском бизнесе есть целый ряд запретов. Один из главных – «риба». «Это любой значимый излишек, который получается просто так, из воздуха, не в обмен на товар или услугу. Так как с точки зрения шариата деньги рассматриваются как средство обмена, то это не товар и не средство производства, их нельзя «сдавать в аренду» и получать от этого доход. Например, если человек даст в долг 1000 рублей, а обратно требует 1200 (это схема традиционного банковского кредита), то этот излишек и есть риба. При этом основная сумма кредита в 1000 рублей дозволена. Проблема именно в этом излишке, который не представляет собой эквивалент товара или услуги», – пояснил представитель ДУМ РТ.

Другой важный запрет – «гарар», в буквальном переводе с арабского языка означающий «опасность». Это высокорискованные сделки, продажа того, чего не существует в реальности, контракты, которые приводят к спорам и даже могут содержать элементы мошенничества.

Соответственно, мусульманину запрещено пользоваться теми продуктами, где есть риба (банковский кредит), гарар (лотерея, ставки на спорт, фьючерсы и т. п.) или оба вместе (страхование). Есть и другие запреты, но они касаются частных случаев в бизнесе, это, к примеру, фиктивные продажи, «сделка в сделке», вмешательство в сделку третьей стороны, обман, картельный сговор, взятка и т. д.

ПОД СТРОГИМ КОНТРОЛЕМ

Исламская экономика как система сложилась в ХХ веке. Мусульманам, которые не могут пользоваться ссудным процентом, нужно было создать свой правовой режим, который регламентировал бы финансовые и имущественные вопросы. Впоследствии исламская экономика стала развиваться как альтернатива тем финансовым продуктам, которые запрещены шариатом. Поскольку банковский кредит – харам, а не каждый человек может сразу выложить деньги за крупную покупку, была разработана альтернатива – стандарт мурабаха. Это когда компания покупает товар, а потом перепродаёт его конечному клиенту с наценкой и в рассрочку.

Альтернативой традиционному страхованию является такафуль, облигациям – сукук, банкингу – мушарака (партнёрство) и мудараба (халяльные инвестиции). При партнёрских финансах действует принцип общей ответственности, а прибыли и риски делятся между участниками пропорционально.

«Исламские продукты не всегда простые, они требуют знаний как в области финансов, так и в области исламского права. Их должны разрабатывать экономисты и финансисты в сотрудничестве с теологами – специалистами по исламскому праву. Потому что один неверный пункт в многостраничном договоре может сделать его недействительным с точки зрения шариата», – рассказал Ахмад Абу Яхья.

Если действующая компания захочет работать по законам шариата, то ей тоже нужно будет привлечь компетентного эксперта, который проанализировал бы все заключённые ею договоры.

Фундаментальная фигура в исламском бизнесе – контролёр, который консультирует компанию, следит, чтобы её деятельность соответствовала нормам шариата, разрешает любые затруднения, которые возникают в процессе работы. Шариатского контролёра предоставляет совет улемов – орган, который даёт добро на хождение различных финансовых продуктов.

КАК ЭТО РАБОТАЕТ

В настоящий момент в Татарстане действуют 14 компаний, предоставляющих различные финансовые продукты по нормам шариата – получение рассрочки на покупку товаров, квартиры, автомобиля, исламскую ипотеку, инвестирование, в том числе в ценные бумаги компаний, лизинг, финансирование для приобретения транспортных средств и оборудования, покупка дозволенных акций, пенсионные накопления, скрининг акций по нормам ислама и прочее.

Директор финансового дома «Амаль» Рустам Сагдеев рассказал, как всё это реализуется на практике. Компания работает с 2010 года, основные её клиенты – представители малого и среднего бизнеса. «Амаль» специализируется на таких услугах, как мурабаха (рассрочка), мудараба (доверительное управление для получателей финансирования, аналог проектного финансирования) и инвестирование.

Например, человеку нужно приобрести автомобиль, его стоимость в автосалоне – 1 млн рублей. Такой суммы у него нет. Он обращается в финансовый дом, который выкупает машину у дилера, а с человеком составляет договор купли-продажи с рассрочкой платежа. Если брать автомобиль через «Амаль», то он будет стоить несколько дороже. Эта наценка идёт в доход финансового дома. Займы на покупку могут составлять до 40 млн рублей.

«Занимаясь этой тематикой много лет, я могу однозначно сказать, что невозможно работать по стандартам халяль в части финансов без постоянного контроля со стороны шариатского эксперта. Каждая сделка – это новый сценарий, который должен рассмотреть шариатский эксперт. У нас их два – внешний и внутренний, они анализируют каждый договор и каждый продукт», – признаётся Рустам Сагдеев.

Он отметил, что с принятием закона об исламских финансах регулятором на рынке станет Центральный банк России, что повысит доверие клиентов и выведет компании, работающие в этой сфере, из «серой» зоны.

В настоящий момент в Татарстане действуют 14 компаний, предоставляющих различные финансовые продукты по нормам шариата – получение рассрочки на покупку товаров, квартиры, автомобиля, исламскую ипотеку, инвестирование, в том числе в ценные бумаги компаний, лизинг, финансирование для приобретения транспортных средств и оборудования, покупка дозволенных акций, пенсионные накопления, скрининг акций по нормам ислама и прочее

Двумя руками приветствовал эксперимент с партнёрскими организациями управляющий директор, начальник центра партнёрского финансирования Сбербанка Бехнам Гурбан-Заде. По его словам, исламское финансирование имеет все возможности стать конкурентоспособным, но из-за отсутствия законодательного регулирования, сложностей с налоговым режимом спрос на исламские продукты был вялым.

Бехнам Гурбан-Заде отметил, что Сбербанк, не будучи халяльным кредитным учреждением, создал отдельное казначейство, которое ведёт учёт операций с исламскими финансами, аудит осуществляет шариатский комитет. Сейчас банк разработал десять халяльных продуктов. помимо традиционных, это финансирование корпоративного клиента наличными средствами и финансирование застройщика – первая такая сделка недавно прошла как раз в Казани. В следующем году будут запущены халяльная ипотека и пластиковая дебетовая карта. В 2023 году в столице Татарстана откроется первый в России офис исламского финансирования Сбербанка.

А вот клиентам «Ак барс» Банка уже сейчас доступны и дебетовая карта, и исламская ипотека. От обычных карт первая отличается тем, что на средства не начисляются проценты, на неё не купишь алкоголь и сигареты, не расплатишься в барах и ночных клубах. Комиссии за выпуск и обслуживание «пластика» нет, лимит расходов – 100 тыс. рублей в сутки.

Схема халяльной ипотеки такая: квартиру выкупает дочерняя компания банка, передаёт клиенту, который оплачивает её в рассрочку. Минимальный первоначальный взнос – 10 процентов, срок рассрочки – до 30 лет.

Беспроцентную рассрочку на квартиры предоставляет ЖНК «Жилищные традиции», работающий по принципу кассы взаимопомощи. Компания существует с 2017 года и провела сделки на 2,4 млрд рублей. Партнёр кооператива – компания «Унистрой». Покупатель должен внести половину стоимости квартиры, а остальную сумму погасить в течение пяти лет.

Можно констатировать, что в условиях санкций и ограничения доступа к западным финансовым рынкам исламская модель может стать для России способом привлечения иностранного капитала, а для граждан откроет новые возможности на финансовом рынке. Это ещё и шанс вернуть в оборот средства тех, кто по религиозным соображениям не может пользоваться традиционными банковскими продуктами и хранит их дома. Тем более что привлекательные стороны у исламских финансов есть – гарантия от мошенничества, общая ответственность за риски, вложения преимущественно в реальный сектор и торговлю.